Een DEBET rekening-courant

Een debet rekening-courant is een vordering van de vennootschap op diens bestuurder. Dit kan voorkomen als de vennootschap privé-uitgaven betaalt.

Op een debet rekening-courant moet een fictieve debetrente betaald worden wat al snel een hoge kost vormt. Daarnaast wordt deze rente bij het loon van de bestuurder gevoegd, zodat er ook nog eens personenbelasting en opcentiemen op verschuldigd is.

Een debetstand kan op diverse wijzen worden weggewerkt:

- Kwijtschelden van de schuld.

Deze is optie is redelijk nadelig. De kwijtschelding zou beschouwd worden als een loon en de vennootschap is dat geld definitief kwijt, wat een minder goed beeld van de vennootschap geeft bij de schuldeisers.

Het voordeel is echter wel dat er geen fictieve debetrente meer gerekend kan worden omdat de rekening-courant werd afgelost en aangezien ze bij het loon van de bestuurder wordt geplaatst, vormt het een aftrekbare beroepskost. - Het kapitaal verminderen.

Deze methode is goedkoop, maar kent zijn beperkingen. Enkel het deel van het werkelijk gestort kapitaal kan men verminderen. Daarbij dient men er op te letten dat de vennootschap nog het minimum kapitaal behoudt. - Een superdividend uitkeren.

Een superdividend is een mogelijkheid om de rekening-courant weg te werken als de vennootschap voldoende reserves heeft. Deze optie heeft verder ook nog enkele nadelen:

• Er zal roerende voorheffing (30% of 15% (VVPR-bis) of 5% (liquidatiereserve)) verschuldigd zijn;

• Uitkeren kan enkel na beslissing van de algemene vergadering. - De huur (indien er gehuurd wordt) vooruitbetalen.

Als de vennootschap maandelijks een huur betaalt, is het vooruitbetalen van deze huur een andere mogelijkheid. Dit kan dan worden afgeboekt van de rekening-courant en via de overlopende rekeningen jaarlijks in de kosten gebracht worden. In de personenbelasting mag dit ook jaarlijks in rekening gebracht worden. Het nadeel berust zich op het feit dat de bestuurder dan voor langere tijd geen extra huurinkomsten meer heeft. - De vennootschap ontbinden.

Een andere mogelijkheid bestaat er in de vennootschap te ontbinden. Hierop is 30% liquidatieboni verschuldigd. Het nadeel bestaat er vooral in dat er dan geen activiteit meer kan worden uitgevoerd via een vennootschap. - Een holding oprichten.

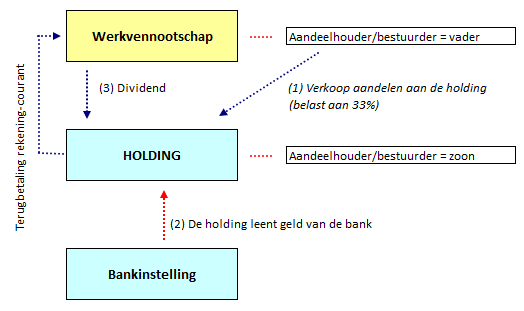

In eerste instantie kan dit verdacht zijn, maar in het kader van familiale planning kan deze methode zeker toepasbaar zijn.

De eerste stap bestaat erin de aandelen van de bestuurder van de werkvennootschap te verkopen aan de holding. Dit is niet in strijd met de regels van de rulingcommissie aangezien de zoon eigenaar is van de holding en dusver als ‘derde persoon’ beschouwd wordt.

In een tweede stap zal de holding een lening aangaan. Deze zal dienen om de rekening courant terug te betalen.

In een derde stap kan de werkvennootschap, nu ze opnieuw geld ter beschikking heeft, een dividend gaan uitbetalen aan de holding. Op deze dividenden worden geen roerende voorheffing betaald en deze zijn voor 100% vrijgesteld van belasting in de holding.

Aansluitend hierop kan de holding een bestuursvergoeding aanrekenen aan de werkvennootschap omdat deze laatste het recht op verlaagd tarief zal verliezen.

Voordelen bij deze constructie:

• De holding blijft genieten van het verlaagd tarief in de vennootschapsbelasting;

• Ontvangen dividenden zijn in de holding 100% belastingvrij;

• Geen roerende voorheffing door moeder-dochterrichtlijn;

• Er is geen dure debetrente meer verschuldigd.

• De interesten die de holding aanging om de rekening-courant terug te betalen is een aftrekbare beroepskost.

Nadelen bij het gebruiken van een holding:

• Exploitatievennootschap zal belast worden aan normaal tarief vennootschapsbelasting.

Een CREDIT rekening-courant

Een credit rekening-courant is een schuld van de vennootschap ten opzichte van diens bestuurder; deze kan ontstaan op diverse wijzen:

- De bestuurder betaalde enkele (hoge) facturen.

- De inbreng van een eenmanszaak.

Wie zijn credit rekening-courant optimaal wenst te benutten denkt misschien ook aan successieplanning. De rekening-courant kan men wegschenken in stukken zonder daarop successierechten verschuldigd te zijn. De vennootschap betaalt een deel van de rekening-courant terug aan de bestuurder. Deze schenkt deze gelden dan aan de kinderen die vervolgens het bedrag terugstorten aan de vennootschap. Dit wordt dan herhaaldelijk gedaan tot de rekening-courant afgelost is. In de boekhouding zal er weinig veranderen, enkel de persoon aan wie de vennootschap een schuld heeft zal veranderen. Voor deze actie is geen notaris nodig, wat ook een kostenbesparing is.

Een andere mogelijkheid om de rekening-courant goed te benutten is intresten aan te rekenen. De bepaling van het rentetarief moet echter marktconform zijn, en kan niet zelf bepaald worden.